Как найти потребительский кредит с самым низким процентом в банках

Хочешь взять потребительский кредит, но боишься переплатить? Узнай, как выбрать выгодные условия и не утонуть в процентах! Сравнение предложений и полезные советы.

Получение потребительского кредита может стать важным шагом к реализации ваших финансовых целей‚ будь то ремонт квартиры‚ покупка автомобиля или оплата образования. Однако‚ перед тем как подать заявку‚ необходимо тщательно изучить предложения различных банков и выбрать наиболее выгодные условия. Самым важным критерием при выборе потребительского кредита является процентная ставка‚ которая напрямую влияет на общую сумму переплаты. В этой статье мы подробно рассмотрим‚ как найти потребительский кредит с самым низким процентом в банках‚ на что обратить внимание при сравнении предложений и какие факторы могут повлиять на одобрение вашей заявки.

Что такое потребительский кредит и зачем он нужен?

Потребительский кредит – это денежная ссуда‚ которую банк выдает физическому лицу на потребительские нужды‚ не связанные с предпринимательской деятельностью. Он может быть использован для самых разных целей: от покупки бытовой техники до оплаты медицинских услуг. В отличие от целевых кредитов‚ таких как ипотека или автокредит‚ потребительский кредит обычно не требует предоставления залога и имеет более гибкие условия использования.

Преимущества потребительского кредита:

- Быстрое получение денег: Заявка на потребительский кредит рассматривается достаточно быстро‚ и в случае одобрения деньги поступают на счет заемщика в течение нескольких дней.

- Гибкость использования: Вы можете использовать полученные средства на любые цели‚ не отчитываясь перед банком.

- Отсутствие залога: Большинство потребительских кредитов не требуют предоставления залога‚ что упрощает процесс оформления.

- Разнообразие предложений: На рынке представлено множество различных программ потребительского кредитования‚ что позволяет выбрать наиболее подходящий вариант.

Недостатки потребительского кредита:

- Более высокие процентные ставки: По сравнению с целевыми кредитами‚ потребительские кредиты обычно имеют более высокие процентные ставки.

- Риск переплаты: При неправильном планировании бюджета и несвоевременном внесении платежей возникает риск значительной переплаты по кредиту.

- Возможность долговой нагрузки: Необдуманное использование кредитных средств может привести к увеличению долговой нагрузки и финансовым трудностям.

Как найти потребительский кредит с самым низким процентом?

Поиск потребительского кредита с самым низким процентом требует тщательного анализа и сравнения предложений различных банков. Вот несколько шагов‚ которые помогут вам сделать правильный выбор:

1. Изучите предложения различных банков.

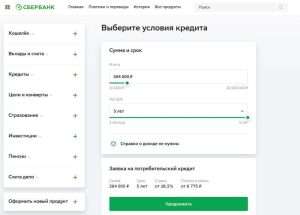

Не ограничивайтесь одним банком. Посетите сайты нескольких крупных банков‚ изучите их программы потребительского кредитования и обратите внимание на процентные ставки‚ сроки кредитования и другие условия. Также стоит обратить внимание на небольшие банки и кредитные организации‚ которые могут предлагать более выгодные условия для привлечения новых клиентов.

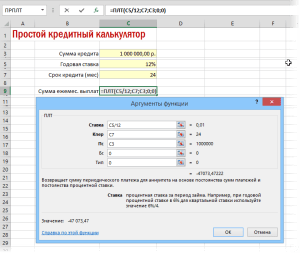

2. Используйте онлайн-калькуляторы и агрегаторы.

В интернете существует множество онлайн-калькуляторов и агрегаторов‚ которые позволяют сравнить предложения различных банков по заданным параметрам. Введите сумму кредита‚ срок кредитования и другие важные параметры‚ и калькулятор автоматически рассчитает ежемесячный платеж и общую сумму переплаты по каждому предложению. Такие агрегаторы значительно экономят время и позволяют быстро оценить ситуацию на рынке.

3. Обратите внимание на полную стоимость кредита (ПСК).

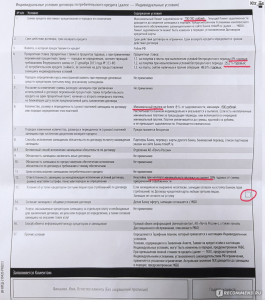

Процентная ставка – это важный‚ но не единственный параметр‚ который необходимо учитывать при выборе кредита. Полная стоимость кредита (ПСК) включает в себя все расходы‚ связанные с получением и обслуживанием кредита‚ включая процентную ставку‚ комиссии‚ страховки и другие платежи. Ориентируйтесь на ПСК‚ чтобы получить наиболее точное представление о стоимости кредита.

4. Узнайте о возможных скрытых комиссиях и платежах.

Перед подписанием договора внимательно изучите все условия и убедитесь‚ что вам понятны все пункты. Узнайте‚ есть ли какие-либо скрытые комиссии или платежи‚ которые не были озвучены на этапе консультации. Не стесняйтесь задавать вопросы сотрудникам банка‚ чтобы получить полную информацию о кредите.

5. Оцените свою кредитную историю.

Ваша кредитная история играет важную роль при принятии решения о выдаче кредита. Чем лучше ваша кредитная история‚ тем выше вероятность одобрения заявки и получения более выгодных условий кредитования. Перед подачей заявки на кредит рекомендуется проверить свою кредитную историю и исправить возможные ошибки или неточности.

6. Подготовьте необходимые документы.

Для получения потребительского кредита вам потребуется предоставить определенный пакет документов‚ включая паспорт‚ справку о доходах‚ трудовую книжку и другие документы‚ подтверждающие вашу платежеспособность. Подготовьте все необходимые документы заранее‚ чтобы ускорить процесс рассмотрения заявки.

7. Рассмотрите возможность получения кредита с обеспечением.

Если у вас есть возможность предоставить залог (например‚ автомобиль или недвижимость)‚ это может увеличить ваши шансы на получение кредита с более низкой процентной ставкой. Кредиты с обеспечением обычно имеют более выгодные условия‚ чем кредиты без обеспечения.

8. Подумайте о рефинансировании кредита.

Если вы уже имеете потребительский кредит с высокой процентной ставкой‚ рассмотрите возможность рефинансирования. Рефинансирование – это получение нового кредита на более выгодных условиях для погашения старого кредита. Это может значительно снизить вашу ежемесячную платежную нагрузку и общую сумму переплаты.

Факторы‚ влияющие на процентную ставку по потребительскому кредиту.

Процентная ставка по потребительскому кредиту зависит от множества факторов‚ как внутренних (связанных с самим заемщиком)‚ так и внешних (связанных с экономической ситуацией в стране и политикой банка).

Внутренние факторы:

- Кредитная история: Чем лучше ваша кредитная история‚ тем ниже будет процентная ставка.

- Уровень дохода: Чем выше ваш доход‚ тем ниже будет процентная ставка.

- Срок кредитования: Чем короче срок кредитования‚ тем ниже будет процентная ставка.

- Наличие обеспечения: Наличие залога (например‚ автомобиля или недвижимости) может снизить процентную ставку.

- Сумма кредита: В некоторых случаях‚ чем больше сумма кредита‚ тем ниже может быть процентная ставка.

Внешние факторы:

- Ключевая ставка Центрального банка: Ключевая ставка ЦБ оказывает прямое влияние на процентные ставки по кредитам. Чем выше ключевая ставка‚ тем выше будут процентные ставки по кредитам.

- Экономическая ситуация в стране: Во время экономической нестабильности процентные ставки по кредитам обычно растут.

- Конкуренция между банками: В условиях высокой конкуренции между банками процентные ставки по кредитам могут быть ниже.

- Политика банка: Каждый банк имеет свою собственную кредитную политику‚ которая влияет на процентные ставки по кредитам.

Сравнение предложений разных банков: примеры.

Для наглядности рассмотрим пример сравнения предложений нескольких банков по потребительскому кредиту на сумму 300 000 рублей на срок 3 года.

Пример 1: Банк «Альфа»

Процентная ставка: 12% годовых.

Ежемесячный платеж: 10 000 рублей.

Полная стоимость кредита: 360 000 рублей.

Пример 2: Банк «Тинькофф»

Процентная ставка: 14% годовых.

Ежемесячный платеж: 10 300 рублей.

Полная стоимость кредита: 370 800 рублей.

Пример 3: Банк «ВТБ»

Процентная ставка: 11% годовых.

Ежемесячный платеж: 9 900 рублей.

Полная стоимость кредита: 356 400 рублей.

Как видно из примера‚ предложение банка «ВТБ» является наиболее выгодным‚ так как имеет самую низкую процентную ставку и самую низкую полную стоимость кредита. Однако‚ важно учитывать‚ что это всего лишь пример‚ и реальные условия кредитования могут отличаться в зависимости от вашей кредитной истории и других факторов.

Что делать‚ если вам отказали в кредите?

Отказ в выдаче кредита – это неприятная ситуация‚ но не стоит отчаиваться. Вот несколько советов‚ что делать в этом случае:

1. Узнайте причину отказа.

Обратитесь в банк и попросите объяснить причину отказа. Это поможет вам понять‚ что нужно исправить‚ чтобы повысить свои шансы на получение кредита в будущем.

2. Исправьте ошибки в кредитной истории.

Если причиной отказа является плохая кредитная история‚ постарайтесь исправить ошибки или неточности в кредитном отчете. Обратитесь в бюро кредитных историй и подайте заявление на исправление неверной информации.

3. Улучшите свою кредитную историю.

Если у вас нет возможности быстро исправить ошибки в кредитной истории‚ постарайтесь улучшить ее постепенно. Возьмите небольшой кредит или кредитную карту и своевременно вносите платежи.

4. Обратитесь в другой банк.

Не все банки предъявляют одинаковые требования к заемщикам. Обратитесь в другой банк‚ который может быть более лояльным к вашей ситуации.

5. Рассмотрите возможность получения кредита под поручительство.

Если у вас есть надежный поручитель‚ который готов взять на себя ответственность за ваш кредит‚ это может увеличить ваши шансы на одобрение заявки;

Поиск потребительского кредита с самым низким процентом – это задача‚ требующая времени и усилий. Не торопитесь с принятием решения‚ тщательно изучите все предложения и сравните условия кредитования различных банков. Обратите внимание на полную стоимость кредита‚ возможные скрытые комиссии и платежи‚ а также свою кредитную историю. Следуя нашим советам‚ вы сможете выбрать наиболее выгодный потребительский кредит и реализовать свои финансовые цели.

Описание: Ищете потребительский кредит с самым низким процентом в банках? Узнайте‚ как сравнить предложения и на что обратить внимание при выборе потребительского кредита с *самым низким процентом*.